Brak produktów w koszyku.

Do 30 listopada 2022 r., niektórzy przedsiębiorcy oraz inne jednostki mogą złożyć do swojego dostawcy energii oświadczenie o chęci skorzystania z maksymalnych cen sprzedaży elektrycznej. Maksymalna cena sprzedaży wynosi 78,5 gr/kWh i obowiązuje od 1 listopada 2022 r. do 31 grudnia 2023 r. We wpisie wskazujemy warunki, które trzeba spełnić, by skorzystać z cen gwarantowanych oraz listę innych podmiotów uprawnionych do złożenia wniosku (poza gospodarstwami domowymi). Zapraszamy!

Zgodnie z ustawą dot. ograniczenia wysokości cen energii, cena maksymalna za energię elektryczną wynosi 785 zł/MWh, co w przeliczeniu na kilowatogodziny wynosi 78,5 groszy za 1 kWh. Podana cena jest ceną bazową – należy do niej doliczyć VAT oraz akcyzę.

Kto może złożyć wniosek o skorzystanie z cen maksymalnych cen sprzedaży energii elektrycznej?

Wniosek dotyczy podmiotów, które zostały przez ustawę oraz ustawy pokrewne określone jako „Odbiorcy uprawnieni”. Zostali oni podzieleni na 3 grupy (wyłączamy w zestawieniu gospodarstwa domowe oraz jednostki samorządu terytorialnego nie stanowiące przedmiotu niniejszego artykułu), które prezentujemy poniżej:

Grupa 1 – PRZEDSIĘBIORCY

- mikroprzedsiębiorca – czyli m.in. warunki średniorocznego zatrudnienia < 10 pracowników, roczny obrót sprzedaży < 2 mln EUR – zgodnie z ustawą Prawo przedsiębiorców

- mały przedsiębiorca – czyli m.in. warunki średniorocznego zatrudnienia < 50 pracowników, roczny obrót sprzedaży < 10 mln EUR – zgodnie z ustawą Prawo przedsiębiorców,

- średni przedsiębiorca – czyli m.in. warunki średniorocznego zatrudnienia < 250 pracowników, roczny obrót sprzedaży < 50 mln EUR – zgodnie z ustawą Prawo przedsiębiorców

Grupa 2 – MŚP I ROLNICY

- „małe lub średnie przedsiębiorstwo” w rozumieniu art. 2 załącznika do zalecenia Komisji 2003/361/WE,

- producent rolny będący osobą fizyczną wpisaną do rejestru producentów,

- osoba fizyczna prowadząca dział specjalny produkcji rolnej

Grupa 3 – PODMIOTY UŻYTECZNOŚCI SPOŁECZNEJ INNE NIŻ PROWADZONE PRZEZ JST

- podmioty udzielające świadczenia opieki zdrowotnej finansowane ze środków publicznych;

- jednostka organizacyjna pomocy społecznej – regionalny ośrodek polityki społecznej, powiatowe centrum pomocy rodzinie, ośrodek pomocy społecznej, centrum usług społecznych – w przypadku przekształcenia ośrodka pomocy społecznej w centrum usług społecznych, dom pomocy społecznej, placówka specjalistycznego poradnictwa, w tym rodzinnego, ośrodek wsparcia i ośrodek interwencji kryzysowej;

- noclegownie albo ogrzewalnie,

- placówki wsparcia dziennego, organizatorzy rodzinnej pieczy zastępczej, placówki opiekuńczo-wychowawcze, regionalne placówki opiekuńczo-terapeutyczne, interwencyjne ośrodki preadopcyjne, ośrodki adopcyjne itp,

- przedszkola, szkoły, szkolne schroniska młodzieżowe, placówki kształcenia ustawicznego oraz centra kształcenia zawodowego,ogniska artystyczne, poradnie psychologiczno-pedagogiczne, młodzieżowe ośrodki wychowawcze, młodzieżowe ośrodki socjoterapii, specjalne ośrodki szkolno-wychowawcze oraz specjalne ośrodki wychowawcze dla dzieci i młodzieży wymagających stosowania specjalnej organizacji nauki, metod pracy i wychowania, a także ośrodki rewalidacyjno-wychowawcze, biblioteki pedagogiczne itp,

- jednostki systemu szkolnictwa wyższego i nauki w tym uczelnie, federacje, PAN, instytuty naukowe, instytuty badawcze, międzynarodowe instytuty badawcze, Centrum Łukasiewicz itp,

- żłobki, kluby dziecięce, dzienny opiekun, niania,

- kościoły lub inne związki wyznaniowe,

- podmioty prowadzące działalność kulturalną,

- centra prowadzone przez gminę,

- koła gospodyń wiejskich,

- jednostki prowadzące działalność archiwalną, archiwa,

- specjalistyczne ośrodki wsparcia dla ofiar przemocy w rodzinie,

- spółdzielnie inwalidów

- spółdzielnie niewidomych,

- jednostki organizacyjne publicznej służby krwi – instytut naukowo- badawczy, regionalne centra krwiodawstwa itp,

- ochotnicza straż pożarna,

- placówki zapewniające całodobową opiekę osobom niepełnosprawnym, przewlekle chorym lub osobom w podeszłym wieku

- rodzinne domy pomocy,

- centra integracji społecznej,

- kluby integracji społecznej,

- warsztaty terapii zajęciowej,

- organizacje pozarządowe, fundacje, stowarzyszenia, organizacje pożytku publicznego,

- spółdzielnie socjalne,

- związki zawodowe,

- podmioty prowadzące działalność w zakresie kultury fizycznej,

- schroniska, azyle dla zwierząt,

- okręgowe ośrodki wychowawcze, zakłady poprawcze, schroniska dla nieletnich.

Odbiorcy uprawnieni mogą skorzystać z obniżenia cen energii wyłącznie w takim zakresie, w jakim zużywają energię na potrzeby swojej podstawowej działalności.

Termin złożenia wniosku

Ustawa wskazuje, że oświadczenie o skorzystaniu z zamrożonych cen energii elektrycznej należy złożyć do dnia 30 listopada 2022 r. Jeśli złożymy wniosek w tym terminie, wówczas już od 1 grudnia 2022 r., ceny energii zostaną naliczone przy uwzględnieniu ceny maksymalnej.

W przypadku późniejszego złożenia wniosku, ceny energii przy uwzględnieniu stawki maksymalnej zostaną naliczone dopiero w kolejnym miesiącu.

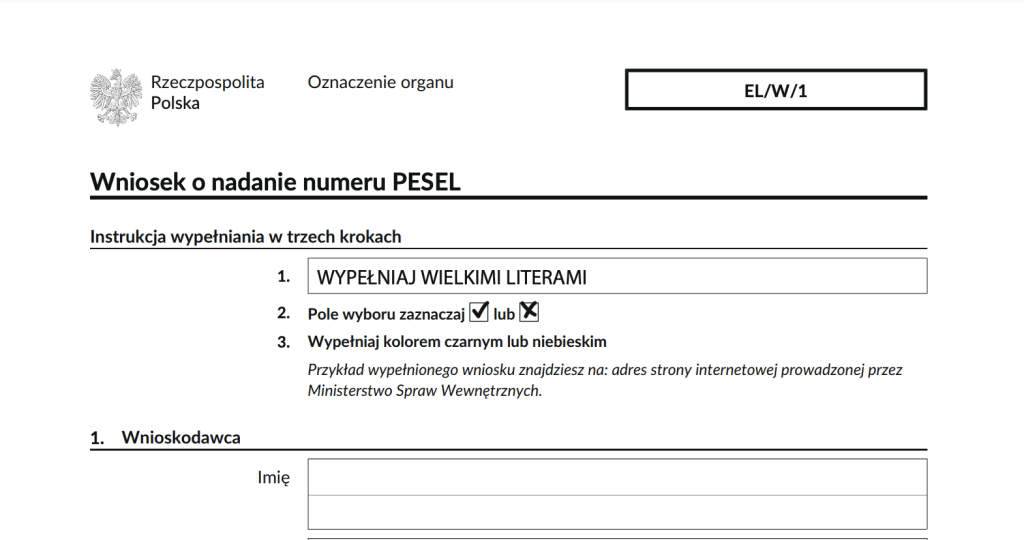

Zawartość wniosku

Wniosek składa się do dostawcy energii, z którym przedsiębiorca ma podpisaną umowę w formie papierowej w oddziale, drogą pocztową lub elektroniczną (wymagane zaopatrzenie wniosku w kwalifikowany podpis elektroniczny).

Wniosek musi zawierać:

- Oświadczenie o spełnieniu warunków uznania danego podmiotu jako odbiorcy uprawnionego,

- Określenie szacunkowej części energii, która będzie używana na potrzeby podstawowej działalności

- Numer punktu poboru energii,

- Datę zawarcia umowy sprzedaży energii.

Wniosek składa się pod rygorem odpowiedzialności karnej.

***

Staraliśmy się zgrupować wszystkie uprawnione podmioty, jednak w przypadku trzeciej sekcji wskazanej powyżej, jednostek tych jest ogromna liczba. W przypadku, gdyby mieli Państwo wątpliwości, czy danej jednostce przysługuje możliwość skorzystania z cen gwarantowanych, prosimy o dokładne sprawdzenie ustawy, a w przypadku problemów z ustaleniem lub wypełnieniem oświadczenia z przyjemnością wesprzemy Państwa w tym procesie.

Będziemy wdzięczni, jeśli podzielicie się Państwo naszymi treściami z innymi osobami zainteresowanymi i/lub zostawicie nam komentarz.

Prowadzenie firmy to zawsze wyzwanie. Nasza praca to zabezpieczenie Ciebie i Twojej działalności. Zadzwoń do nas i zacznijmy od dziś!

Jeśli wolisz - zostaw nam informację, kiedy chcesz porozmawiać - oddzwonimy!

Ustal termin